معاملات در نواحی عرضه و تقاضا در تمام بازه های زمانی کاربرد دارد. با این حال، بهترین بازه زمانی به مدت زمان و سبک معاملاتی شما بستگی دارد. در این مقاله بهترین تایم فریم ها در معاملات را توضیح خواهم داد. در پایان، ایده واضح تری خواهید داشت که کدام یک برای ترید در ناحیه عرضه و تقاضا مناسب تر است.

آشنایی با بازه های زمانی در معاملات

معاملات فارکس طیف وسیعی از بازههای زمانی را شامل می شود، نه فقط مواردی که همه در مورد آن صحبت میکنند مانند 15M، 30M یا 1D. فراتر از اینها، گزینه هایی مانند 16M، 17M یا 18M وجود دارد. از چند ثانیه تا چند ماه، دامنه گسترده است و برای هر نوع معاملهگری تکنیک جدیدی ارائه میدهد.

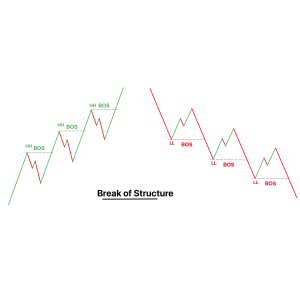

در حالی که بسیاری از معامله گران به بازه های زمانی محبوب پایبند هستند،تایم فریم های دیگر نیز ارزش بررسی را دارند. بازار فارکس متوقف نمی شود؛ همیشه فعال است این بدان معناست که هر بازه زمانی، حتی موارد غیرمعمول، داستان خاص خود را برای گفتن دارد. به یاد داشته باشید، صرف نظر از بازه زمانی که انتخاب می کنید، قوانین بازی ثابت می ماند. ترید بر روی نواحی عرضه و تقاضا متناسب با تمام بازه های زمانی است و امکان انعطاف پذیری در نحوه و زمان معامله را فراهم می کند.

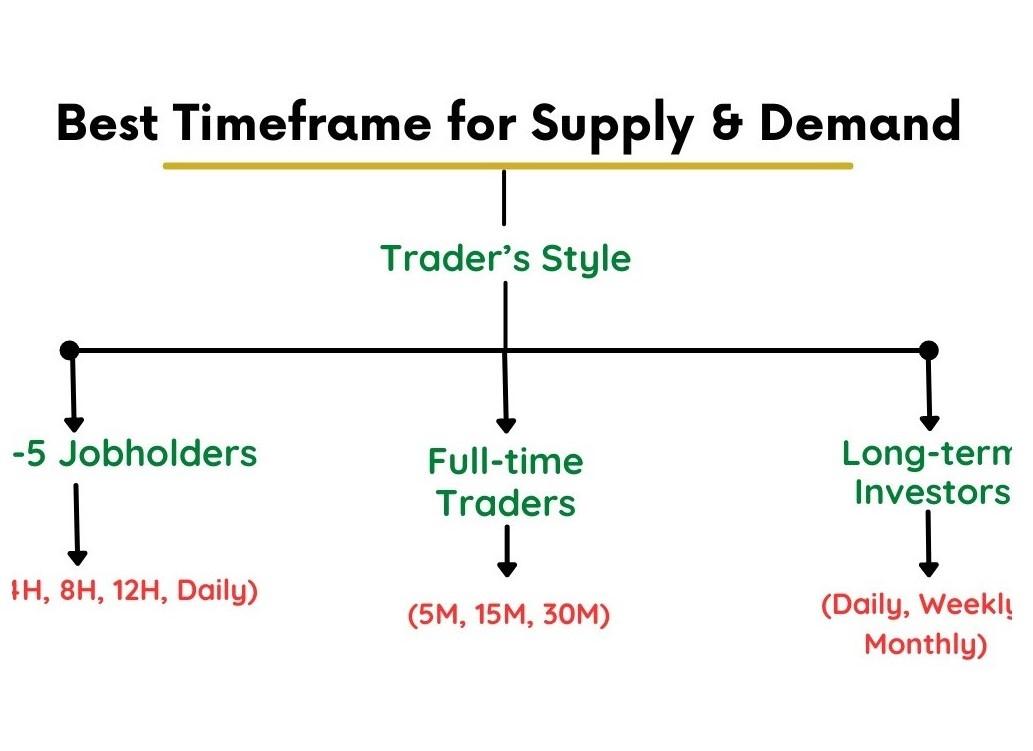

انتخاب بهترین تایم فریم برای معاملات روی نواحی عرضه و تقاضا

درک اینکه نواحی عرضه و تقاضا در تمام بازه های زمانی چطور کار می کنند اولین گام است. شما فقط به تایم فریم های معمول و پیش فرض مقید نیستید. بازار گزینه های زیادی را ارائه می دهد. بنابراین، چگونه یک مورد مناسب را انتخاب می کنید؟ پاسخ در همگام سازی معاملات خود با زندگی روزمره و روال خود نهفته است.

- افرادی که بیشتر از 2 شغل دارند.

اگر فردی هستید که با 2 تا 3 شغل معمولی در طول روز یا ماه مشغول هستید، بازههای زمانی کوتاهتر ممکن است یک چالش باشد. معامله در یک بازه زمانی 15 دقیقه ای در حالی که مسئولیت های شغلی را انجام می دهید می تواند استرس زا باشد. فشارهای روانی می توانند وارد عمل شوند و به طور بالقوه منجر به ضرر شوند. در نتیجه، یک بازه زمانی طولانیتر مانند 4H، 6H یا 8H مانند یک هوای ازاد، تنفس مورد نیاز شما را فراهم میکند. این امکان تصمیم گیری متفکرانه تر را فراهم می کند و از هیجانی رفتار کردن و پتانسیل انتخاب های عجولانه و همراه با احساسات کم می کند.

- معامله گران تمام وقت:

اگر ترید شغل اصلی شماست و به طور مداوم جلوی صفحه هستید، ممکن است بازههای زمانی کوتاهتر بهترین گزینه باشد. بازههای زمانی مانند 15 دقیقه یا حتی کوتاهتر میتوانند مناسب شما باشند، زیرا میتوانید به سرعت واکنش نشان دهید و از تحرکات بازار در صورت وقوع محدوده مناسب، ترید کنید.

- سرمایه گذاران بلند مدت:

کسانی که به دنبال سرمایه گذاری و نگهداری برای دوره های طولانی تر، با تمرکز بر روندهای بلندمدت بازار هستند، بازه های زمانی روزانه، هفتگی و ماهانه را مناسب تر می دانند. این نمودارها چشم انداز وسیع تری را ارائه می دهند و آنها را برای تصمیم گیری بلندمدت ایده آل می کند.

بهترین بازه های زمانی برای سبک های مختلف معاملاتی:

| سبک تریدر | بهترین تایم فریم برای این افراد |

|---|---|

| بیشتر از 5 شغل در طول روز | 4H,8H,12H,روزانه |

| افرادی که بطور کامل در طول روز زمان دارند | 5M,15M,30M |

| افرادی که بلند مدت سرمایه گذاری می کنند | روزانه، هفتگی، ماهانه |

سودآوری در بازه های زمانی در معاملات روی نواحی عرضه و تقاضا:

هنگامی که به تازگی وارد فضای ترید شده اید، ممکن است بخواهید به سرعت درآمد کسب کنید. اما این عجله و هیجان می تواند منجر به ضرر شما شود. معامله گران با تجربه هیچ وقت عجله نمی کنند. آنها با خیال راحت معامله می کنند، ثبات دارند و صبور هستند. با این کار و استفاده از روش های هوشمندانه، پول خود را ذره ذره رشد می دهند. در اینجا نگاهی به سودهایی که ممکن است در بازه های زمانی مختلف مشاهده کنید آورده شده است:

1. بازه های زمانی کوتاه:

این بازه در مورد معاملات کوتاه مدت است، به امید به دست آوردن پول سریع.

جنبه مثبت: برای شروع به پول زیادی نیاز ندارید. حتی مقدار کمی می تواند شما را شروع کند. ریسک نیز کوچک است، زیرا شما هزینه زیادی نمیکنید.

جنبه های پیچیده بازه های زمانی کوتاه مدت: می تواند استرس زا باشد. بازار به سرعت در حال حرکت است و تصمیمات باید سریعتر گرفته شود. تقریباً همیشه باید به نمودارها توجه داشته باشید.

2. بازههای زمانی متوسط (مثل Swing Trading):

این بازه برای کسانی مفید است که شغل معمولی دارند اما می خواهند در کنار آن ترید هم انجام دهند.

جنبه مثبت: اگر از ساعت 9 صبح تا 5 عصر کار می کنید، بازه زمانی متوسط مناسب است. هر زمان که آزاد هستید صبح یا عصر معامله کنید. شما زمان کافی برای فکر کردن در مورد معاملات خود دارید. نیازی نیست مدام به صفحه نمایش خیره شوید.

جنبه های پیچیده بازه زمانی متوسط: ممکن است برای شروع به پول بیشتری نیاز داشته باشید، شاید حدود 1000 دلار. اما در مورد آن فکر کنید: با 12٪ سود در هر ماه، 120 دلار به حساب خود اضافه می کنید.

3. بازه های زمانی طولانی :

برای کسانی که به استراتژی “انتظار و تماشا” اعتقاد دارند مفید است.

جنبه خوب: بی احساس در بازار هستید، همچنین عجله ای برای ترید ندارید. شما می توانید تغییرات بزرگ بازار را به راحتی تشخیص دهید.

جنبه های پیچیده: شما به مقدار زیادی پول برای شروع نیاز دارید. اما این بدان معناست که شما در قبال سرمایه زیاد، به دنبال بازدهی بیشتری نیز هستید. ممکن است این بازدهی برای همه افراد نباشد، به خصوص اگر مقدار زیادی برای شروع نداشته باشید.

مسیری برای گرفتن سودهای ثابت در معاملات روی نواحی عرضه و تقاضا

معاملات روی این نواحی به معامله گران دستورالعمل های روشنی در مورد محل ورود و خروج از معاملات ارائه می دهد. این وضوح، تعیین نقاط ورود، نقاط حد ضرر و سطوح حد سود را سادهتر میکند. علاوه بر این، با این رویکرد، معاملات اغلب با نسبتهای ریسک به ریوارد جذابی همراه میشوند که این امر برای معاملهگران ضروری است که مهارتهای مدیریت ریسک خود را تقویت کنند.

بیایید این را با یک مثال بررسی کنیم:

تصور کنید تنها 0.5 درصد از حساب تجاری خود را در یک معامله به خطر می اندازید. اگر یک معامله خاص نسبت ریسک به ریوارد 1:10 را ارائه دهد، در صورت موفقیت آمیز بودن معامله، حساب خود را 5 درصد افزایش خواهید داد. اکنون، حتی اگر در 9 معامله بعدی با ضرر مواجه شوید (هر بار 0.5٪ ضرر کنید)، همچنان سودآور خواهید بود.

با یک جدول این مفاهیم را به شما نشان می دهم:

| تغییر حساب | درصد سود و ضرر | ریسک به ریوارد | ریسک | شماره ترید |

|---|---|---|---|---|

| 5%+ | 5%+ | 1:10 | 0.5% | 1 |

| 4/5%+ | 0.5%- | 1:20 | 0.5% | 2 |

| 4%+ | 0.5%- | 1:10 | 0.5% | 3 |

| 3/5%+ | 0.5%- | 1:10 | 0.5% | 4 |

| 3%+ | 0.5%- | 1:10 | 0.5% | 5 |

| 2/5%+ | 0.5%- | 1:10 | 0.5% | 6 |

| 2%+ | 0.5%- | 1:10 | 0.5% | 7 |

| 1/5%+ | 0.5%- | 1:10 | 0.5% | 8 |

| 1%+ | 0.5%- | 1:10 | 0.5% | 9 |

| 0/5%+ | 0.5%- | 1:10 | 0.5% | 10 |

| 0.5%+ | سودخالص |

جدول بالا نشان می دهد که چگونه حتی با 9 ضرر متوالی پس از یک معامله برنده، معامله گر به دلیل نسبت ریسک به پاداش قوی در موقعیت مثبت با درصد سود خالص باقی می ماند.

جمع بندی

با توضیحاتی که در این مقاله داده شد، بازه زمانی ایده آل تا حد زیادی به شرایط شخصی، اهداف و ریسک پذیری شما بستگی دارد. در حالی که بازههای زمانی کوتاهتر میتوانند بازدهی سریعتری را ارائه دهند، اما با مجموعهای از چالشها همراه هستند.

از سوی دیگر، بازههای زمانی طولانیتر ممکن است نتیجه طولانی تری را داشته باشند اما ثبات را فراهم می کنند. وضعیت خود را ارزیابی کنید و چارچوب زمانی را برای ترید روی نواحی عرضه و تقاضا انتخاب کنید که به بهترین وجه با اهداف شما همسو باشد.