در معاملات فارکس، نقدینگی رگ حیاتی است که بازار را روان نگه می دارد. این نشان می دهد که چگونه می توان ارزها را با قیمت های ثابت خرید یا فروخت. اما پدیده ای وجود دارد که هر از چند گاهی معامله گران را به لرزه در می آورد که به عنوان «جذب نقدینگی» شناخته می شود.

این رویداد نقش مهمی در معاملات ترید ایفا می کند و فرصت ها و چالش هایی را برای معامله گران ارائه می دهد. درک جذب نقدینگی ضروری است، به ویژه برای کسانی که به دنبال حرکت موثرتر در بازار فارکس هستند.

- سطوح روانی قیمت به طور قابل توجهی بر معاملات فارکس تأثیر می گذارد و به عنوان نقطه کانونی برای جذب نقدینگی عمل می کند.

- شناسایی موفقیتآمیز جذب نقدینگی مستلزم شناخت حرکتهای سریع قیمت و معکوسها در اطراف سطوح کلیدی است.

- تجزیه و تحلیل برداشت های نقدینگی گذشته می تواند بینشی در مورد مکانیسم آنها و شاخص های بالقوه برای رخدادهای آینده ارائه دهد.

- آگاهی از رویدادهای اقتصاد کلان و اطلاعیه های بانک مرکزی بسیار مهم است، زیرا می توانند باعث افزایش نقدینگی شوند.

- معامله گری موثر نقدینگی مستلزم نظم و انضباط، کنترل احساسی و یک استراتژی مدیریت ریسک سنجیده شده است.

نقدینگی چیست؟

نقدینگی در فارکس به توانایی فروش یا خرید ارز بدون ایجاد تغییرات قابل توجه قیمت اشاره دارد. بازار نقدینگی مملو از خریداران و فروشندگان است و تضمین می کند که معاملات می توانند به سرعت و با قیمت های قابل پیش بینی انجام شوند. این سطح بالای نقدینگی بازار فارکس را به ویژه جذاب می کند و ثبات و هزینه های معاملاتی کمتری را فراهم می کند.

با این حال، نقدینگی فقط بر نحوه انجام معاملات تأثیر نمی گذارد. همچنین بر استراتژی های معاملاتی و نوسانات بازار تأثیر می گذارد. در بازارهای با نقدشوندگی بالا، قیمت ها به آرامی حرکت می کنند و دستکاری قیمتی کمتری دارند. برعکس، در بازارهایی که نقدینگی کمتری دارند، معاملات ممکن است طبق برنامهریزی انجام نشوند، که منجر به نوسانات بیشتر و پتانسیل تغییرات غیرمنتظره قیمت میشود.

برداشت نقدینگی چیست؟

جذب نقدینگی زمانی اتفاق میافتد که یک افزایش ناگهانی در خرید یا فروش وجود داشته باشد که باعث حرکت شدید قیمت میشود. این اغلب زمانی اتفاق میافتد که معاملهگران سازمانی (بازیگران بزرگ) سفارشهای بزرگی را اجرا میکنند و مناطقی را هدف قرار میدهند که بسیاری از سفارشهای توقف ضرر توسط معاملهگران خردهفروش انجام میشوند. هدف این است که این دستورات توقف ضرر را برای ایجاد یک حرکت قیمت مطلوب ایجاد کند و به معاملهگران سازمانی اجازه دهد تا با قیمتهای مطلوبتری وارد یا خارج شوند.

مکانیسم پشت جذب نقدینگی نسبتاً ساده اما عمیقاً استراتژیک است. معامله گران نهادی به دنبال مکان های نقدینگی هستند، مکان هایی که معامله گران خرده فروش یا مبتدی با پول های کم، دستورات حدضرر را تعیین کرده اند. با فشار دادن قیمت به این سطوح، آنها می توانند این نقدینگی را “برداشت” کنند و باعث ایجاد یک اثر موج دار شوند. این با نوسانات عادی بازار متفاوت است که ناشی از اخبار اقتصادی گسترده تر، روندها و احساسات معامله گران است. گرفتن نقدینگی اقدامات عمدی معامله گران نهادی برای دستکاری لحظه ای شرایط بازار است.

شرکت کنندگان در جذب نقدینگی

نواع اصلی شرکت کنندگان: معامله گران خرده فروشی، مانند من و شما، و معامله گران نهادی، مانند بانک ها و صندوق های تامینی، که اغلب به عنوان “پول هوشمند” شناخته می شوند. این به این دلیل است که آنها فاقد سهم بازار مالی مورد نیاز برای تأثیر قابل توجه بر قیمت های بازار هستند.

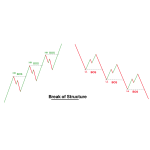

در تصویر زیر، قسمت اول بازار را به آرامی در بالای یک سطح خاص که به منطقه پشتیبانی معروف است، نشان می دهد. اینجاست که افراد عادی که معامله می کنند، به نام معامله گران خرده فروشی، فعال هستند و همه چیز کاملا آرام است. در بخش دوم، شاهد کاهش قیمت به زیر این سطح به طور مختصر هستیم، سپس پس از رسیدن به حد ضرر این معاملهگران خردهفروش، دوباره به بالا میرویم. حد ضرر مانند خروج اضطراری برای معامله گران است تا زیان خود را محدود کنند. وقتی اینها فعال می شوند، به بازیگران یا مؤسسات بزرگ اجازه می دهد با قیمت های ارزان تری خرید کنند. به همین دلیل است که ما آن را جذب نقدینگی می نامیم. زیرا نقدینگی ایجاد شده در اثر راه اندازی دستور توقف ضرر توسط موسسات چنگ می زند.

از سوی دیگر، «پول هوشمند» نقشی اساسی در شروع جذب نقدینگی ایفا می کند. آنها با سرمایه قابل توجهی که دارند، می توانند سفارشات بزرگی را که بازار را به حرکت در می آورد، اجرا کنند. اقدامات آنها استراتژیک است، با هدف سرمایه گذاری بر پاسخ های قابل پیش بینی بازار به سطوح قیمتی خاص. درک رفتار این معاملهگران نهادی میتواند به معاملهگران خردهفروش درک قابل قبولی در مورد جذب نقدینگی بالقوه ارائه دهد و سرنخهایی را در مورد زمان ورود یا خروج از بازار برای جلوگیری از گرفتار شدن در این موج ارائه دهد.

شناسایی جذب نقدینگی در فارکس

تشخیص گرفتن نقدینگی در حین آشکار شدن می تواند کلید تصمیم گیری آگاهانه در معاملات باشد. چندین شاخص و الگوی نمودار وجود دارد که نشانهای از جذب بالقوه نقدینگی است.

حرکات شدید قیمت، به ویژه آنهایی که به سرعت در یک دوره کوتاه معکوس می شوند، نشانه های گویا هستند. به عنوان مثال، یک جهش ناگهانی در قیمت که به فراتر از بالاترین یا پایین ترین سطح قبلی می رسد و سپس به سرعت عقب نشینی می کند، می تواند نشان دهنده این باشد که یک برداشت نقدینگی رخ داده است.

شاخص دیگر وجود شادوهای بزرگ در نمودارهای کندل استیک است، بهویژه در مناطقی که انتظار دارید سفارشهای حدضرر دستهبندی شوند، مانند بالاتر یا پایینتر از اوج و پایینترین قیمت اخیر، یا سطوح روانی قابل توجه (اعداد روند) و حمایت یا مقاومت. مناطق این شادوها نشان میدهند که قیمت سطحی را آزمایش کرده است که نقدینگی جذب شده و سپس به عقب رفته است، یا به دلیل عدم وجود علاقه پایدار در آن سطح قیمت یا به دلیل موفقیتآمیز بودن برداشت نقدینگی مورد نظر.

استراتژی معاملاتی برای جذب نقدینگی در فارکس

این استراتژی معاملاتی، جذب نقدینگی در مناطق مقاومت را هدف قرار میدهد، جایی که قیمتها قبل از اصلاح به مدت کوتاهی از مقاومت پیشی میگیرند. این شامل شناسایی شکست های ضعیف با نظارت بر حجم و الگوهای نزولی، سپس وارد کردن موقعیت های فروش با اصلاح قیمت ها به محدوده های مقاومتی است. با توجه به اینکهحدضرر های بالاتر از اوج شکست برای محدود کردن ضررها و اهداف سود بر اساس سطوح پشتیبانی تنظیم شده است، این استراتژی بر مدیریت ریسک با مدیریت حجم سرمایه تأکید دارد. این برنامه برای بهره برداری از حرکت معکوس برای سودهای بالقوه طراحی شده است، و از آزمون پس آزمون و تمرین برای اصلاح اثربخشی آن استفاده می کند. در اینجا مراحلی است که باید دنبال کنید.

- محدوده های مقاومت یا عرضه را شناسایی کنید: از دادههای تاریخی و شاخصهای فنی برای پیدا کردن جایی که قیمت برای بالا رفتن تلاش کرده است استفاده کنید.

- مراقب شکست های فیک باشید: به دنبال شکستن قیمت بالاتر از مقاومت در حجم کم باشید که نشان دهنده شکست ضعیف است.

- جذب نقدینگی را تأیید کنید: بازگشت سریع به ناحیه مقاومت با افزایش حجم فروش را مشاهده کنید که نشان دهنده بازگشت است.

- معاملات کوتاه مدتی انجام دهید: هنگامی که قیمت به منطقه مقاومت بازگشت، یک موقعیت کوتاه وارد کنید، ریسک معامله کاهش می یابد.

- Stop-Loss را تنظیم کنید: برای به حداقل رساندن ضررهای احتمالی، یک دستور توقف ضرر را دقیقاً بالای اوج شکست کاذب قرار دهید.

- تارگت های سود: نقاط خروج را بر اساس سطوح پشتیبانی زیر نقطه ورود یا با استفاده از شاخص های فنی تعیین کنید.

- از حدضرر استفاده کنید: اگر قیمت به حرکت مطلوب ادامه داد، یک حدضرر برای تضمین سود اعمال کنید.

- مدیریت ریسک: اندازه موقعیت را بر اساس سطح توقف ضرر و آستانه ریسک از پیش تعیین شده (1-2٪ از سرمایه تجاری) محاسبه کنید.

- نظارت مستمر: با تغییر بازار، اهداف توقف ضرر و سود را تنظیم کنید.

- بک تست گرفتن و تمرین: استراتژی را با دادههای تاریخی آزمایش کنید و قبل از معامله زنده در یک حساب آزمایشی تمرین کنید.

اعداد روانشناسی مارکت و جذب نقدینگی

سطوح قیمت روانشناسی، ارقام روند هستند که معامله گران اغلب به عنوان اهداف یا موانع مهم نگاه می کنند، مانند 1.3000 پوند/دلار آمریکا یا 1.0000 برای یورو/دلار آمریکا. این سطوح قابل توجه هستند زیرا بسیاری از معامله گران در اطراف آنها سفارش می دهند و آنها را برای گرفتن نقدینگی آماده می کند. درک نحوه عملکرد این سطوح می تواند مزیتی را برای معامله گران فراهم کند و به آنها اجازه می دهد تا به طور موثرتری جذب نقدینگی را پیش بینی کرده و معامله کنند. به عنوان مثال، اگر یک جفت ارز به یک عدد روند نزدیک شود و قبل از اینکه سریع معکوس شود، ناگهان به بالا یا پایین آن افزایش پیدا کند، این می تواند نشانه ای از چنگ انداختن نقدینگی باشد که دستورات توقف ضرری را که در اطراف این سطوح مهم روانشناختی قرار می گیرند، هدف قرار می دهد.

اشتباهات رایجی که باید از آنها اجتناب کنید

یک اشتباه رایج عدم شناخت ماهیت موقتی گرفتن نقدینگی، اشتباه گرفتن آن با یک حرکت واقعی بازار است. معامله گران همچنین باید از قرار دادن دستورهای توقف ضرر خیلی نزدیک به سطوح روانی یا حوزه های نقدینگی شناخته شده بدون در نظر گرفتن امکان گرفتن اجتناب کنند. نظم و انضباط و کنترل عاطفی بسیار مهم است. واکنش ناگهانی به حرکت های ناگهانی بازار بدون تایید می تواند منجر به زیان شود. تجارت موفقیت آمیز در جذب نقدینگی نیازمند رویکردی آرام، حساب شده و درک پویایی بازار است.

افکار نهایی

درک و خرید و فروش نقدینگی میتواند بخش ارزشمندی از استراتژی معاملهگران فارکس باشد و فرصتهایی را برای سرمایهگذاری بر تحرکات بازار ناشی از اقدامات معاملهگران نهادی ارائه دهد. معاملهگران میتوانند با درک اهمیت اعداد روانشناختی، تجزیه و تحلیل مثالهای دنیای واقعی برای بینش، مطلع ماندن از رویدادهای بازار و اجتناب از دامهای رایج، شانس موفقیت خود را افزایش دهند. نکته کلیدی تمرین، صبر و یادگیری مداوم برای ادغام استراتژی های جذب نقدینگی به طور موثر در رویکرد کلی معاملات شما برای نتایج بهبود یافته است.